2022年4月4日から、東証は「プライム」「スタンダード」「グロース」の3市場に再編されます。それに伴い、上場基準や上場維持基準も改められるため、これからIPOを目指すベンチャー、スタートアップ企業は変更内容について知っておくべきでしょう。

そこで今回は、東証の市場再編について、IPOを目指すベンチャー、スタートアップ企業が知っておくべきことと、再編によるIPOに関する影響について解説します。

東証とは

ベンチャー、スタートアップ企業がIPOを目指す場合、どの証券取引所に上場するかを選択しなければなりません。日本には、東京・札幌・名古屋・福岡の4つの取引所があります。その中で最大のものが東証(東京証券取引所)で、日本取引所グループが運営する証券取引所です。

各証券取引所には市場区分があり、2022年1月現在、東証には「東証一部」「東証二部」「マザーズ」「ジャスダック(スタンダードとグロース)」の5市場が設けられています。しかし、今年の4月、この市場区分が再編され、「プライム」「スタンダード」「グロース」の3市場に再編されます。この再編は、これからIPOを目指すベンチャー、スタートアップ企業にとっても大きな変化だと言えるでしょう。

東証再編の背景

2022年4月に再編後の新市場区分へ移行されることは、2018年には議論が始められ、2020年2月には予定が決められていました。日本取引所グループは、この再編が決まった背景として、大きく2点を挙げています。

各市場区分のコンセプトがあいまいで、投資家にとっての利便性が低い

日本取引所の見解によれば、「東証二部、マザーズ、ジャスダックの位置づけが重複している」とのことです。

実際、最も多くのベンチャー、スタートアップ企業が上場を目指す新興市場はマザーズですが、東証には、大阪証券取引所と統合されたときのなごりで、大阪証券取引所の新興市場であったジャスダックが存在しています。また、ジャスダック(グロース)と東証二部が似たような特性を持っている点も指摘されています。

上場会社の持続的な企業価値向上の動機付けが十分にできていない

現在の制度では、新規上場基準と比べて、上場廃止基準が非常に低く設定されています。そのため、上場時の水準を維持し、企業価値を向上させる動機付けになっていないと言えます。

IPOに関係することとしては、上場後の業績よりもそれまでの期待感を高めることに注力した結果として起きる「上場ゴール」が典型例です。大手企業で言えば、ガバナンスが機能不全になる問題ともつながっていると言えるでしょう。

また、東証一部への上場基準が、IPO(新規上場)と指定替え(マザーズ⇒一部など)で異なり、指定替えの方が緩和されている点も問題視されていました。最終的に東証一部を目指すベンチャー、スタートアップ企業が、「とりあえずマザーズへのIPO」を目指し、より低いハードルで東証一部を目指す流れができてしまっていたのです。

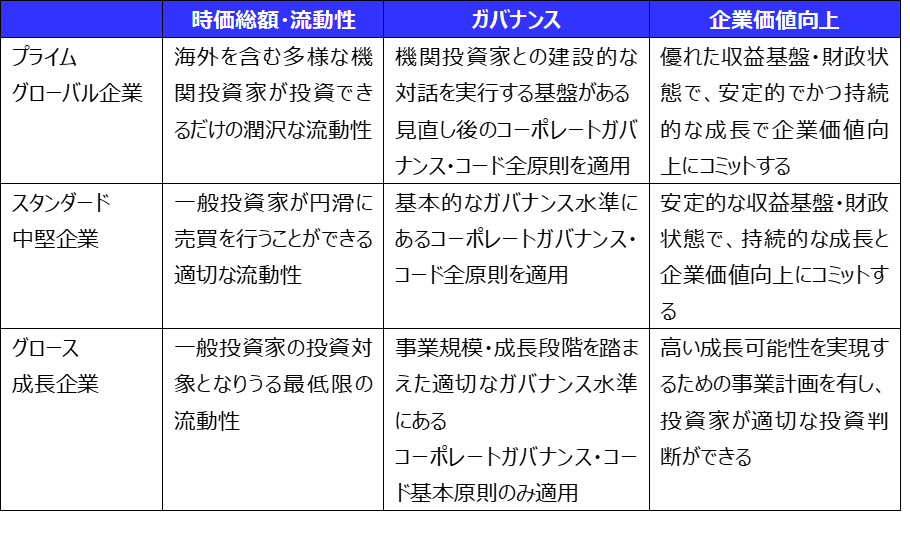

2022年4月に3市場に再編

この2点の問題などを解消するために、東証は再編されることになりました。前述の通り、「プライム」「スタンダード」「グロース」の3つに変わり、2022年4月4日から新市場区分での取引が開始されます。それぞれのコンセプトは次のように定義されています。

3市場のIPO基準

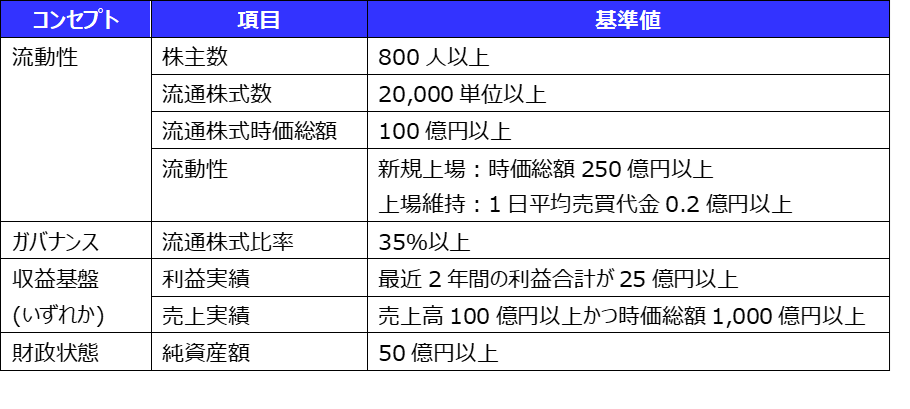

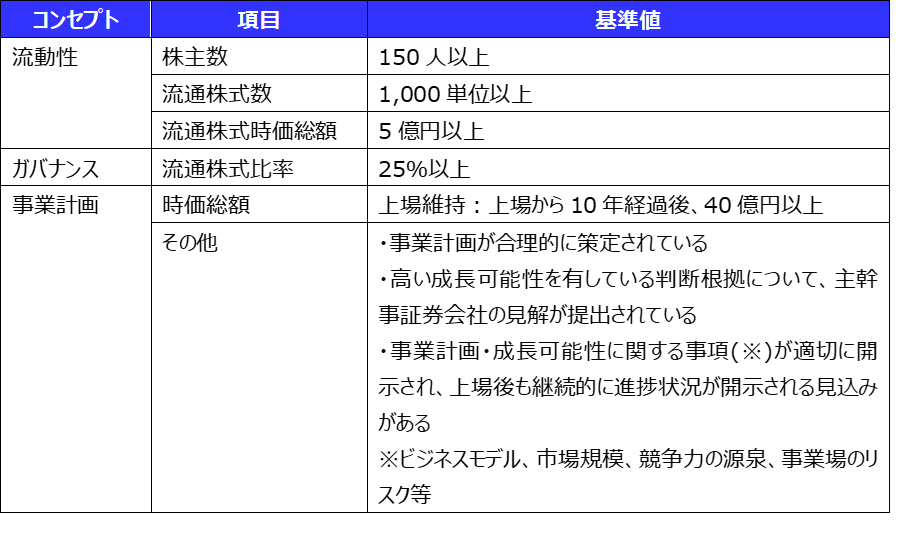

それぞれの市場に上場するためには、どのような基準を満たしていればよいのでしょうか。

再編後の市場区分では、いずれの市場についても、新規上場でも市場変更・指定替えでも同じ基準が用いられることになりました。また、新規上場基準と上場維持基準も、原則として共通化されています(上場維持基準に抵触した場合でも、改善を図るための猶予期間あり)。

各市場のおおまかな上場基準は、次のようになっています。なお、「流通株式」という用語が出てきますが、これについては詳細を後述します。

プライム市場の上場基準

スタンダード市場の上場基準

グロース市場の上場基準

市場再編に伴うIPOへの影響

市場再編後の新しいIPO基準は、すでに2020年11月から適用されており、これからIPOを目指すベンチャー、スタートアップ企業は新基準で審査されます。それにあたり、今後のベンチャー、スタートアップ企業のIPOにはどのような影響が考えられるでしょうか。

上場基準が緩和されるが、上場維持基準は厳しくなる

グロース市場への上場基準はマザーズよりも緩和されており、形式的にはこれまでよりIPOを果たしやすい環境になると言えます。しかし、これまでよりもガバナンスや企業価値向上が重視されるようになるため、決してIPOが簡単になるとは言い切れないでしょう。

マザーズでの上場廃止基準は、「時価総額10億円未満(上場後10年は5億円)」などがありました。しかし、グロースでの上場維持基準は、「時価総額40億円以上(上場後10年以降)」となっています。

もし、時価総額10億円で上場したとすると、10年で時価総額が4倍になるように成長させなければならないということです。公募増資等を行わない場合の単純計算では、年平均15%程度の株価上昇が必要になる計算です。

流通株式数の定義変更に注意

上場基準に「流通株式数」「流通株式時価総額」「流通株式比率」というものがありますが、この定義が東証の市場再編とともに改められます。

【従来の流通株式に含まれないもの】

| ・上場株式数の10%以上を所有する株主が所有する株式 ・役員所有株式 ・自己株式 ・役員以外の特別利害関係者が所有する株式 |

従来の定義では、「実態として流通性が乏しい株式」についても、「上場株式数の10%未満であれば流通株式」と取り扱われることになっていました。これでは、流通株式に関する基準があっても、適切に機能するとは言えないでしょう。そこで、新市場区分では流通株式に含まれないものは、次のように定義されました。

【新市場区分で流通株式に含まれないもの】

| ・上場株式数の10%以上を所有する株主が所有する株式 ・役員等所有株式(役員以外の特別利害関係者を含む) ・自己株式 ・国内の普通銀行、保険会社、事業法人等が所有する株式(例外:5年以内の売買実績が確認できる「純投資」目的の株式) ・その他、取引所が固定的と認める株式 |

このように定義が変わることで、「政策保有株」などが流通株式から除外されることになります。IPOを目指すベンチャー、スタートアップ企業の場合、取引先や事業提携先から10%未満の範囲で資金調達しているケースも少なくないと思いますが、これらを流通株式から除外して、上場基準を満たさなければならなくなるのです。

事業計画や成長可能性の説明資料の開示が必要になる

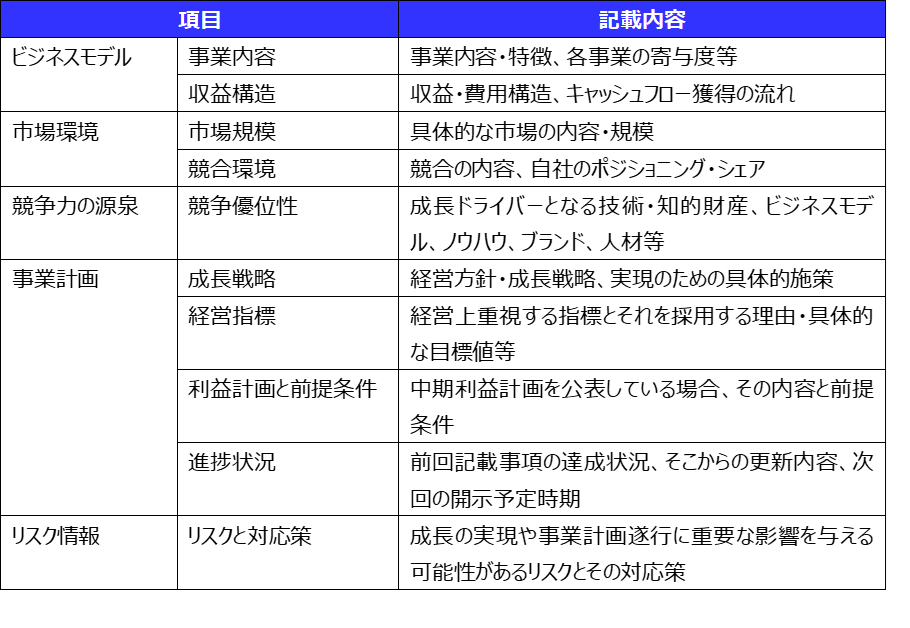

グロース市場への上場基準のひとつに「開示制度」があり、投資家に合理的な投資判断を促すために、事業計画と成長可能性について継続的に開示しなければなりません。これは、グロース市場に上場する企業が、上場企業の中で投資対象として「相対的にリスクが高い」ためです。そこで、グロース市場にIPOで上場する場合は、新規上場日に開示を行い、その後は「少なくとも1事業年度に1回以上」、進捗状況を反映した最新の内容を開示する必要があります。

これは、上場企業の経営陣が取り組むべきコーポレートガバナンス・コードの基本原則5に定められている、「自らの経営方針を株主にわかりやすい形で明確に説明し、その理解を得る努力」にのっとったものです。

開示制度に記載すべき内容は、下記のとおりです。

早期IPO以外の選択肢も広がる

上記1~3の影響と、グロース市場にIPOしたことでスタンダード・プライム市場への指定替えの条件が緩和されないことなどから、早期IPOを目指さないベンチャー、スタートアップ企業が増える可能性もあるでしょう。

「最上位の市場への上場」を目指していたベンチャー、スタートアップ企業にとって、新市場区分では「グロース市場へのIPOが最短ルート」ではなくなりました。

むしろ、グロース市場へIPOを果たしてもプライム市場への近道が得られるわけではなく、上場企業としての開示が求められ、大きく成長することを期待する「不特定多数の株主」との対話などの負担がのしかかってきます。経営の自由度が低下してしまうため、思ったような経営ができなくなってしまうリスクもあると言えるでしょう。

その一方で、ベンチャーキャピタルなどによる未上場ベンチャー、スタートアップ企業への投資が拡大していることもあり、IPO以外の選択肢でも成長できる環境が整ってきているのも事実です。

これまで以上にIR部門が重要になってくる

以上の1~4から、IPOを目指すベンチャー、スタートアップ企業にとって、これまで以上にIR部門が重要になってくると考えられます。

上場当初より、開示内容を充実させることが求められるため、高いスキルを持ったIR担当者が必要になります。また、仮にグロース市場への早期IPOを目指さない場合でも、ベンチャーキャピタルや事業会社などからの出資を受けることになるため、IPOに向けての進捗などの開示が求められます。

最後に

2022年4月4日より、東証が3市場に再編され、これからIPOを考えるベンチャー、スタートアップ企業はグロース市場への上場を目指すことになります。そして今後は、ベンチャー、スタートアップ企業から急成長した会社がプライム市場に上場できた場合は、これまでのマザーズから東証一部への指定替えよりも高く評価されている会社になれたと言えるでしょう。

しかし、今回の東証再編は、マザーズなどの新興市場が抱える成長性やガバナンスに関する問題を解決するためのものでもあり、その対応のためにIR部門が重要になってくることは間違いありません。

まだ成長過程にあるベンチャー、スタートアップ企業にとっては、IR専属の部門・担当者を置くリソースは不充分なこともあるでしょう。そこで重要なのが、「IRに関する知見があり、社内の他部門の業務も担ってくれる人材」の確保だと言えます。そういった人材は希少性があり、簡単に採用することはできません。希少人材にアプローチできる転職エージェントの活用を考えてみるのもよいのではないでしょうか。