今回は、スタートアップ企業に関係の深い資金調達について解説いたします。多くのスタートアップ企業が事業成長の各段階に合わせて資金調達を行いますが、それはどのような理由によるものなのでしょうか。また、資金調達のラウンド(投資ラウンド)にはどのような意味があるのでしょうか。特にスタートアップ企業が高い成長を実現するための転換点ともなる「シリーズA」を中心に解説します。

また、スタートアップ企業が資金調達を行う際に合わせて考えておくべきことや、注意すべきことなどについても触れたいと思います。スタートアップ企業や資金調達の実務に関心をお持ちの方などに、是非ご覧いただければと思います。

スタートアップが資金調達をする理由

スタートアップ企業に関心をお持ちの方であれば、「資金調達実施のお知らせ」などのような資金調達に関するプレスリリースをご覧になったことがあるのではないでしょうか。スタートアップ企業は事業を立ち上げてその事業を成長させるために各段階で資金調達を行うことが多く、そういった企業の経営者は常に事業成長と資金計画について考えています。

ではスタートアップ企業はなぜ資金調達をするのでしょうか。その理由をズバリ言えば「スタートアップ企業は事業の立ち上げにあたり多額の先行投資を行うことが多いから」です。

スタートアップ企業は、新しい事業をゼロから立ち上げます。その過程では、オフィスや設備など事業に必要なものを揃え、人材を採用し、プロダクトを開発し、経理などの体制を整え、広告を出稿し、というように事業に必要なあらゆることに費用をかけて会社や事業を形作っていきます。当然ながら少なくない資金が必要となりますが、ゼロから立ち上げた事業が顧客に受け入れられるようになって売上や利益を上げるようになるのは容易なことではありませんし、時間もかかるものです。そうした難しい挑戦をする企業こそがスタートアップ企業なのですが、そのように多額の先行投資をするためには資金が必要ですし、売上や利益を上げるようになるまでその事業を維持するにもやはり資金が必要です。企業は資金が足りなくなれば倒産するしかありませんが、それはスタートアップ企業でも同じことです。

スタートアップ企業は、多額の先行投資をして新しい事業を立ち上げ、その事業が売上や利益を上げるようになるまで、資金を途絶えさせないようにしなければなりません。資金を途絶えさせず事業を継続し、必要な投資をし続けるためにスタートアップ企業は資金調達を行うというわけです。

ひょっとしたら多額の先行投資を行って事業を立ち上げても、十分な売上や利益が上がるようにならないかもしれません。事業とは常にそういったリスクを抱えているものです。

スタートアップ企業とは、そうしたリスクをとって多額の先行投資をすることで、将来その事業を大きく成長させ、売上や利益を上げようとする企業のことです。大きなリスクをとるからこそ大きなリターンが期待できるのであり、VC(ベンチャーキャピタル)などの投資家は、そうした大きなリターンを期待して、スタートアップ企業に投資を行っています。

投資ラウンドごとの違い

スタートアップ企業はたいてい、事業の成長段階ごとに複数回の資金調達を行います。その資金調達の各段階のことは「投資ラウンド」と呼ばれます。またスタートアップ企業から見ると資金調達の各段階という意味で「資金調達ラウンド」などと呼ばれることもあります。

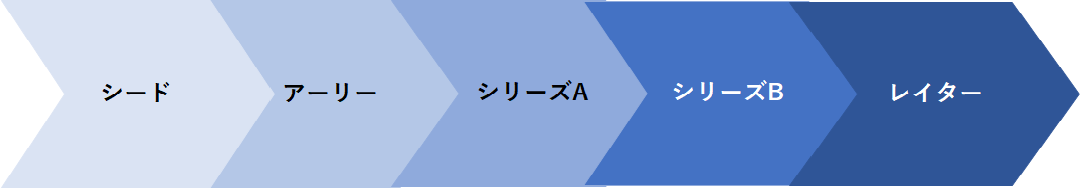

投資ラウンドは概ね、事業の成長段階に合わせて以下のように呼ばれます。

- シードラウンド

- アーリーステージ

- シリーズA

- シリーズB

- レイターステージ

シードラウンドやアーリーステージは、事業の立ち上げ期です。この段階のスタートアップ企業は、どのような事業に取り組むかはある程度決まっているとしても、自社サービスの方向性や提供方法、ターゲット顧客、販売方法などは十分に決まっておらず、手探りの部分も少なくないはずです。自社プロダクトについて開発をし始めていても、PMF(プロダクトマーケットフィット)と呼ばれるプロダクトが市場に適合した状態を達成するまでにはまだ一定の時間がかかることが多いでしょう。まだ売上はほとんど上がらず組織としても未成熟な状態であり、資金の使い方についても安定しにくいことから資金繰りも思うようにいかないことが少なくありません。

シードラウンドやアーリーステージでの資金調達はこのような段階で行われるものであり、VC(ベンチャーキャピタル)などの投資家にとっても当然ながらハイリスクな投資ということになります。この段階で事業そのものを評価することは難しいはずですが、それ故に事業そのものよりも、経営者の能力や熱量、有能なボードメンバーが揃っているかなどを見て投資の意思決定が行わることも多いようです。

事業の立ち上げ期に未成熟な部分が多いのは当然のことです。この段階の資金調達にあたっては、それだけ勇気ある挑戦をしているのだということに誇りを持ち、投資家に対し堂々と現状を説明すべきでしょう。

未成熟な部分を隠し、すべてがうまくいっているかのように取り繕うのはお勧めしません。VC(ベンチャーキャピタル)などの投資家はスタートアップ企業を見るプロであり、そうした態度は見抜かれるものです。投資家とは長く付き合っていくことになりますから、うまくいっていないこともありのまま伝え、むしろその課題を一緒に解決していくパートナーになれるよう努力すべきだと思います。

そのような事業の立ち上げ期を過ぎると、次に迎えるのがシリーズAです(シリーズA以降の投資ラウンドを、「ミドルステージ」と呼ぶこともあります)。シリーズAはスタートアップ企業にとって初めての本格的な資金調達と言え、スタートアップ企業が次の成長段階に入ったことを表すものでもあります。次にこのシリーズAについて解説します。

関西ベンチャー特化型転職支援サービス

ベンチャー転職は【ビズアクセル】

- ビズアクセル限定の非公開求人が多数

-

関西ベンチャーのCxO、ミドルマネージャーなどの非公開求人を多数保有

- 95%以上の高い定着率

-

長期的にご活躍いただけるご転職を支援

- ベンチャー転職のプロがサポート

-

豊富なベンチャー転職支援実績を有するコンサルタントがサポート

ベンチャーへの転職は決して簡単ではありません。ビズアクセルでは創業以来、関西ベンチャーに特化した転職支援を行っており、プロのコンサルタントがあなたに合ったご提案をさせて頂きます。少しでもご興味をお持ち頂けるようであればお気軽にご相談ください。

※お話を聞いて頂くだけでもOKです。

岐路となるシリーズA

シリーズAからは、事業の段階が大きく変わります。シリーズAでは既に一定数の顧客を獲得し、そうした顧客の声を反映してプロダクトの改善を進め、PMFを達成している段階です。シリーズAではそれまでよりもかなり大きな額の資金調達額を行うことになりますし、投資家はそれまでよりも定量的に事業の成長性や将来性を分析して投資判断を行うようになります。

投資ラウンドがシリーズAに至っているかは、PMFを達成しているかどうかがひとつの重要な目安となります。PMFの達成が近づいているもののまだ十分ではないというような場合はシリーズAとは呼ばず、「プレシリーズA」などと呼ばれます。

シリーズAでの資金調達はPMFを達成していることが前提であるため、そこで調達される資金はPMF後の本格的な事業拡大のために投資される資金ということになります。この段階での投資がうまくいけば事業成長は一気に加速し、市場での広い支持を獲得することに繋がります。多くのスタートアップ企業が目指す段階であり、社内のメンバーにとっても高い成長を実感できる、エキサイティングな事業フェーズであると言えるでしょう。このようにシリーズAという投資ラウンドは、スタートアップ企業が立ち上げ期を抜け、本格的な成長段階に入ったことを示す岐路となるものです。

スタートアップ企業がPMFを達成するまでにはいくつものハードルを越える必要があり、簡単にはいかないものです。シリーズAの資金調達を行う段階というのは「ここに資金を投資すれば事業を大きく成長させることができる」ということがある程度見えていて投資家に説明できる状態であり、その状態に至ることが簡単なことではないことがわかると思います。

それだけにシリーズAは重要なチェックポイントであり、多くのスタートアップ企業が最初に目指す段階であると言うことができます。

資金調達を行う際に考えておくべきこと

スタートアップ企業にとって資金調達は欠かせないものですが、安易な資金調達は取り返しのつかない失敗となってしまうこともあります。資金調達を行う際に考えておくべきことをいくつかご説明しておきます。

資本政策の失敗に注意する

スタートアップ企業は事業成長の段階に合わせて複数回の資金調達をします。またIPO(新規株式上場)を目指す会社などの場合は、資金調達と合わせてストックオプションの発行を行う場合などもあるでしょう。

その際に大切なのが、資本政策についてよく考えておくことです。資本政策とは、将来のどの段階でどのような株主構成となり、各株主のシェアがどれくらいになるか、各段階でのバリュエーション(企業価値)はどれくらいになり、それ以降に必要な資金調達を難しくしてしまう状況にならないかといったことに関する計画のことです。

資金調達の場面ではなるべく多くの資金を調達したいと考えるかもしれませんが、バリュエーション(企業価値)が十分に上がっていない段階で多額の資金調達をしようとすると、それだけ多くの株式が社外に流出することになり、それ以降の資金調達の際に十分な株式数を発行することが難しくなってしまう恐れがあります。また早い段階で株主数を増やしすぎてしまうことで、事業そのものがやりにくくなってしまうということも有り得ます。資本政策はやり直すことができません。目の前のことだけでなく、中長期的な目線で計画を立てるようにしましょう。

エクイティファイナンス以外の資金調達方法も検討する

スタートアップ企業の資金調達方法としてはエクイティファイナンス(株式発行による資金調達)が代表的なものであると言えますが、他の資金調達手段が選択できないというわけではありません。事業内容や会社の状況にもよりますが、デットファイナンス(銀行からの借入など)による資金調達も選択肢となり得ます。

スタートアップ企業が取り組む事業はハイリスクなものであることが多く、また担保にできる資産が無い場合が多いことから、従来はスタートアップ企業にとってデットファイナンスは難しいものというイメージもありました。しかし近年ではスタートアップ市場の成熟に伴い銀行などの金融機関も以前よりスタートアップ企業への融資に積極的な姿勢をとってくれることが見られるようになってきていますし、いわゆる資本性ローンなどスタートアップ企業にとって使い勝手の良い融資制度も用意されています。デットファイナンスをうまく活用することができれば、資本政策にもゆとりが生まれます。資金調達の場面では、デットファイナンスについてもぜひ検討してみてください。

関西ベンチャー特化型転職支援サービス

ベンチャー転職は【ビズアクセル】

- ビズアクセル限定の非公開求人が多数

-

関西ベンチャーのCxO、ミドルマネージャーなどの非公開求人を多数保有

- 95%以上の高い定着率

-

長期的にご活躍いただけるご転職を支援

- ベンチャー転職のプロがサポート

-

豊富なベンチャー転職支援実績を有するコンサルタントがサポート

ベンチャーへの転職は決して簡単ではありません。ビズアクセルでは創業以来、関西ベンチャーに特化した転職支援を行っており、プロのコンサルタントがあなたに合ったご提案をさせて頂きます。少しでもご興味をお持ち頂けるようであればお気軽にご相談ください。

※お話を聞いて頂くだけでもOKです。

最後に

今回は「資金調達のシリーズAとは!?投資ラウンドごとの違いやポイントと合わせて解説!」というテーマでスタートアップ企業にとって欠かせないものである資金調達について解説させていただきました。資金調達のラウンドは、スタートアップ企業が事業をどの程度進捗させているかを表すものでもあります。スタートアップ企業への転職を考えられている方にとってはその企業が事業をどの程度進められているかを知る方法として資金調達のラウンドを確認するのもよいでしょう。

またシードラウンドやアーリーステージのスタートアップ企業に身を置き、事業成長に取り組むことでシリーズAやそれ以降の成長段階にたどり着く喜びを感じるのもよいと思います。ぜひ多くの方にスタートアップ企業について関心を持っていただき、その魅力を知っていただければ嬉しいです。